Gruvbolaget Northland Resources avbröt på fredagen sin verksamhet på grund av likviditetsbrist och oförmåga att verkställa betalningar, efter att Norsk Tillitsman för obligationsägarnas räkning har stängt av bolagets tillgång till det bankkonto som behövs för att driva bolaget vidare.

Från och med fredagen ska inga bolag i Northland Resources beställa eller ta emot några varor eller tjänster, enligt ett styrelsebeslut som refereras i pressmeddelandet.

Under helgen kommer bolaget att gå igenom alla möjligheter för att finna en kort- och långsiktig finansieringslösning, heter det vidare.

Den bryggfinansiering på 35 miljoner dollar som aviserades i ett tidigare pressmeddelande under fredagen har vid ett möte under dagen röstats ned av ett antal av de obligationsägare vars godkännande var ett villkor för bryggfinansieringen. Ursprungligen var avsikten att ha ett möte om denna bryggfinansiering den 30 maj, enligt pressmeddelandet.

Här följer den artikel placera.nu publicerade innan beskedet om kontofrysningen.

På fredagen meddelade företaget att man avbryter den planerade obligationsemissionen på 335 miljoner dollar. Skälet är bristande intresse från investerarhåll. Då kan man ställa följande fråga:

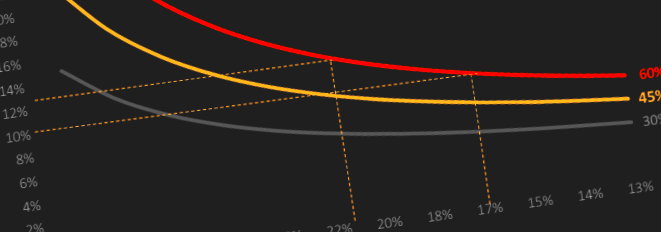

Om företaget inte lyckas attrahera kapital med 15 procents ränta, warranter (långa optioner) motsvarande 50 procent av bolaget samt två styrelseplatser, vad krävs då för att trygga en långsiktig finansiering?

Om vi rekapitulerar lite så har följande hänt. I slutet av april meddelade företaget att en obligation på 362 miljoner dollar skulle emitteras med 7 procents rabatt jämfört med nominellt värde. Räntan sattes till 12 procent, vilket omräknat för rabatten motsvarade 12,9 procent.

Till obligationen länkades optioner som vid full utspädning skulle ge 14,2 procent av bolaget. Till detta skulle även obligationsinnehavarna få utse en styrelseledamot.

Samtidigt skulle nuvarande obligationslån på 370 miljoner dollar omvandlas till konvertibler med en årlig ränta på 4 procent samt en konverteringskurs på cirka 30 öre per aktie, vilket skulle ge konvertibelägarna en ägarandel på drygt 80 procent.

Den 15 maj förlängdes teckningsperioden från den 14 maj till den 17 maj. Den 20 maj meddelade företaget att intresset var stort men då till förändrade villkor. Emissionsbeloppet sänktes från 362 till 335 miljoner dollar. Räntan höjdes till 15 procent samt antalet styrelseledamöter som skulle utses av obligationsinnehavarna höjdes från en till två.

Idag den 24 maj meddelade bolaget att man drar tillbaka emissionen på grund av dåligt intresse.

Det man under fredagen meddelade var att man hoppas på en bryggfinansiering på 35 miljoner dollar, vilket skulle klara verksamheten i tre månader. Finansieringen ges med stöd av nordiska investerare och nyckelleverantörer. Brygglånet är förknippat med ett antal villkor, bland annat obligationsägarnas godkännande, vilket förväntas ges i slutet av nästa vecka

De pengar som nu finns i kassan räcker, enligt företaget, nästa vecka ut. Efter detta skall man arbeta fram en långsiktig finansiell lösning.

Vad kan vi då förvänta oss? Behövs det 20, 25 eller 30 procents ränta för att locka långivare? Krävs det 3 styrelseposter? Krävs det optioner motsvarande 60,70 eller 80 procent av bolaget? Detta är självklart omöjligt att sia om.

Hur kommer de obligationsinnehavare som tidigare accepterat omvandling till konvertibler att reagera? I och med den misslyckade emissionen har hela finansieringsupplägget spruckit. Räkna med att även nuvarande obligationsinnehavare kommer att kräva kraftigt förbättrade villkor. De kommer att vilja ha en bättre ränta, och rimligtvis kommer de även att kräva att nuvarande konverteringskurs på cirka 30 öre per aktie sänks.

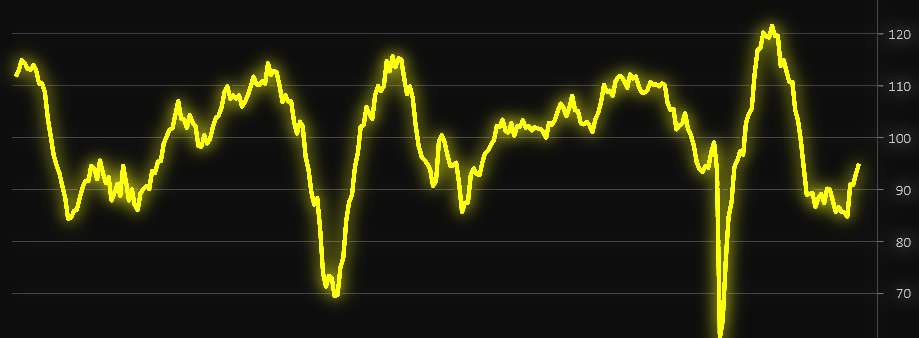

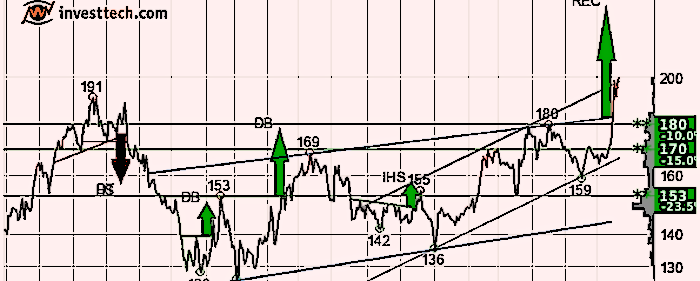

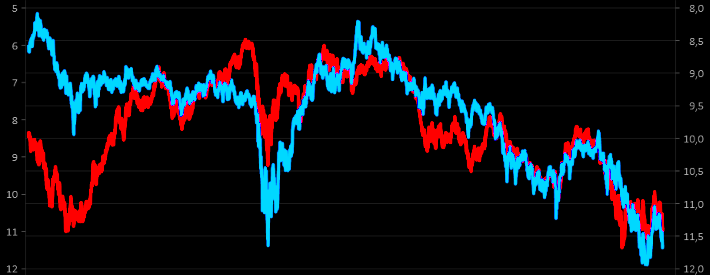

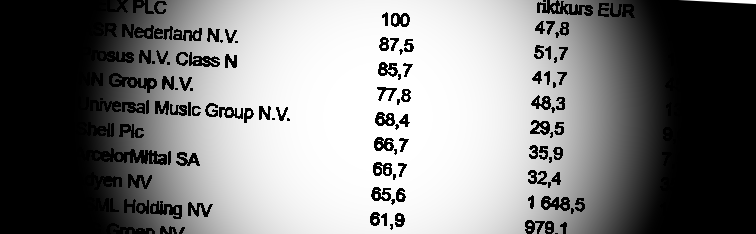

En indikation på hur mycket marknaden tror på bolaget exemplifieras tydligt om vi tittar på kurssättningen av det nuvarande obligationslånet. Under året har kursen fallit från 106 procent av nominellt värde till senast 21,5 procent av nominellt värde. Kursen på obligationen hittar ni här.

Det senaste investeringsupplägget innebar att nuvarande aktieägares ägarandel skulle minska från 5,14 till 3,1 procent. Räkna med att den siffran kommer att minska ytterligare om och när en finansiering genomförs.

Kommer Northland att lyckas att ro en långfristig finansiering i hamn? Jag är inte helt säker på detta. Om man trots allt lyckas med en långfristig finansiering så kommer den att bli mycket dyr för företaget samtidigt som nuvarande aktieägare får se sin ägarandel falla ytterligare.

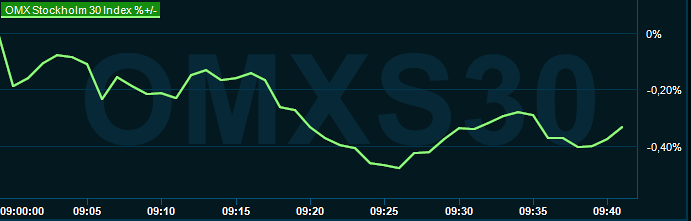

Mot bakgrund av detta är det förvånande, för att inte säga obegripligt, att marknaden handlade upp Northlands aktie på fredagens besked. Enligt min uppfattning har företaget idag tagit ett stort steg närmare konkurs.

Vi upprepar därmed vår säljrekommendation.

----

Northland Resources aktie handelsstoppades på Oslobörsen vid klockan 14.45, en dryg timme efter att denna artikel publicerats.

Ytterligare några timmar senare på fredagkvällen frystes Northlands bankkonton på order av obligationsägarna och verksamheten stoppades med omedelbar verkan.