Bolidens resultat för årets tredje kvartal övertrumfade marknadens förväntningar med råge. Vi kan konstatera att det inte var försäljningen som var den stora överraskningen utan de marginaler som företaget levererade.

Omsättningen på 8 471 miljoner kronor var ett par procent under analytikernas snittprognoser. Rörelseresultatet på 681 miljoner kronor för kvartalet var däremot 31 procent bättre än förväntat, samt i stort sett i nivå med rörelseresultatet för det tredje kvartalet 2012.

Rörelsemarginalen hamnade därmed på 8 procent, 2 procentenheter högre än väntat samt en förbättring med 0,5 procentenheter om vi jämför med det tredje kvartalet 2012. Lägre kostnader är huvudförklaringen till marginalförbättringen snarare än en stark utveckling för den underliggande verksamheten.

Rörelseresultatet exklusive omvärdering av processlager uppgick till 603 miljoner kronor, vilket kan jämföras med 370 miljoner kronor för årets andra kvartal samt 988 miljoner kronor för det tredje kvartalet 2012.

Var det då enbart lyckliga omständigheter under kvartalet som gav ett överraskande starkt resultat eller är det ett trendbrott lönsamhetsmässigt vi nu sett?

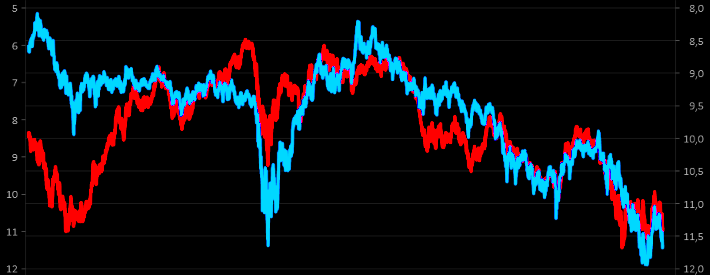

Vd Lennart Evrells presentation kan enklast sammanfattats med uttrycket "samma väder som igår". Både konjunktur och priser för koppar, zink och bly har i stort sett gått sidledes under kvartalet. Guld och silver har befunnit sig i en negativ trend.

Prisutvecklingen för metaller är självfallet en viktig komponent för Boliden. En prisförändring på 10 procent för koppar påverkar helårsresultatet med 365 miljoner kronor, motsvarande förändring för zink, bly, guld samt silver påverkar resultatet med 450, 85, 145 samt 115 miljoner kronor.

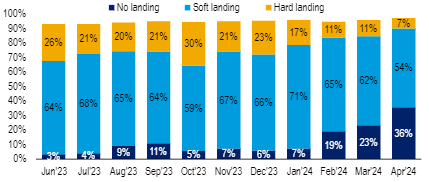

När det gäller prisutvecklingen för basmetaller är det framför allt bygg- och fordonsindustrin som är de viktigaste drivkrafterna. Kina fortsätter att vara tillväxtmotorn, bygginvesteringarna ökade under kvartalet med omkring 20 procent jämfört med föregående år. Även byggandet i USA har förbättrats jämfört med föregående år medan trenden är den motsatta i Europa.

Trenden är den samma för fordonsindustrin, kraftigast tillväxt i Kina, något lägre tillväxt i USA samt fortsatt svagt i Europa. Det är värt att poängtera att utvecklingen av den kinesiska efterfrågan är vital för prisutvecklingen. Av världens totala konsumtion av koppar och zink svarar Kina för 39 respektive 41 procent.

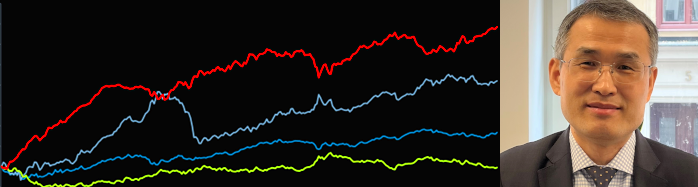

Om vi jämför resultatet för det tredje kvartalet i år jämfört med motsvarande period år 2012 så försvagades rörelseresultatet med 385 miljoner kronor exklusive omvärdering av processlager.

De stora negativa posterna var lägre priser samt ett sämre utfall från prissäkringar som påverkat resultatet negativt med 394 miljoner kronor. En stark svensk valuta gav en negativ resultateffekt på 79 miljoner kronor. På pluskontot fanns framför allt internvinsteliminering samt övrigt med tillsammans 146 miljoner kronor.

Ser vi på de olika affärsområdena har vi en splittrad bild. Gruvor redovisade ett rörelseresultat på 372 miljoner kronor för kvartalet. Det var i princip oförändrat jämfört med föregående år trots en lägre produktion samt lägre priser, framför allt på guld och silver, och starkare krona. Det som hållit resultatnivån uppe för affärsområdet är främst väsentligt lägre kostnader jämfört med föregående år.

Under kvartalet har Boliden brutit malm med hög metallhalt. Under innevarande kvartal sker brytning av malm med en lägre metallhalt, vilket kommer att påverka volymerna och därmed resultatetet negativt under årets sista kvartal.

Om vi blickar framåt så är det framför allt expansionsprojektet vid gruvan i Garpenberg som är av intresse. Produktionstakten kommer att ökas från nuvarande 1,4 miljonerton till 2,5 miljoner ton. Produktionsstart av de nya anläggningarna kommer att ske under det första halvåret 2014.

Affärsområdet Smältverk redovisade ett resultat exklusive omvärdering av processlager på 262 miljoner kronor, vilket kan jämföras med en förlust på 30 miljoner kronor för motsvarande period år 2012.

Resultatförbättringen är hänförbar till att underhållsstopp påverkat resultatet negativt med 25 miljoner kronor under kvartalet jämfört med en kostnad på 305 miljoner kronor för det tredje kvartalet 2012.

När vi blickar framåt finns det några frågetecken. Under innevarande kvartal kommer lönsamheten att pressas på grund av lägre metallhalter samt en stark svensk krona. Merparten av företgagets prissäkringar för metaller och valutor löpte ut vid halvårsskiftet vilket innebär att förändringar av metallpriser och valutakurser får genomslag i resultaträkningen.

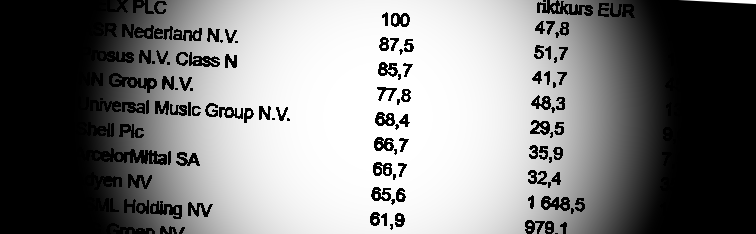

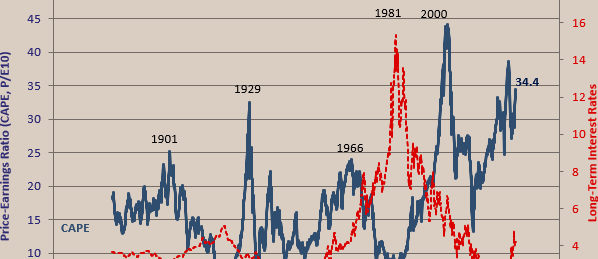

Om vi utgår från marknadens prognoser värderas Boliden till ett p/e-tal på 22,3 för innevarande år samt 12,3 respektive 8,5 för år 2014 respektive år 2015.

Vår samlade bedömning är att fortsatt avvakta med köp. Lägre guldhalter en stark krona och euro jämfört med dollarn kommer att sätta press på lönsamheten under de närmaste kvartalen. Vi räknar med att resultatet för innevarande kvartal kommer att försämras jämfört med föregående kvartal. Rekommendationen blir därmed Neutral.

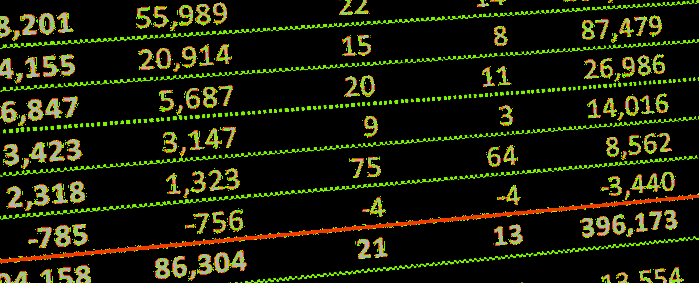

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| Boliden | Neutral | 96,25 | - |