Att säga att Husqvarnas rapport för årets tredje kvartal var svag är definitivt en underdrift, den var rent ut sagt urusel. Det är bara att konstatera att företaget har stora problem, om det sen beror på marknaden, organisationen, produktionsanläggningarna, ledningen eller styrelsen låter jag vara osagt. Valutan lyfts fram som en förklaringsvariabel till det svaga resultatet, detta är dock något som alla svenska exportföretag har att hantera.

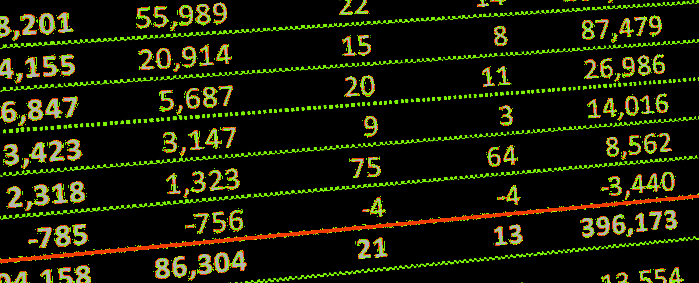

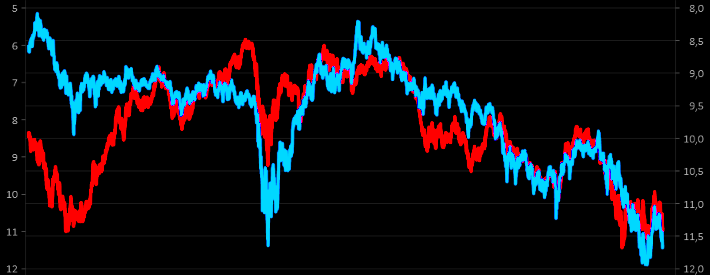

Försäljningsmässigt mötte företaget mer än väl marknadens förväntningar med en omsättning på 6 349 miljoner kronor. Rörelseresultatet på 206 miljoner kronor var däremot drygt 40 procent lägre än förväntat.

Än värre blir det om vi tittar på resultatet efter finansnetto. Utfallet blev 95 miljoner kronor, vilket var 64 procent lägre än de 259 miljoner kronor som marknaden, enligt SME Direkt, förväntat sig.

Marginalen hamnade för kvartalet på 3,2 procent, vilket självfallet inte är en godtagbar nivå.

Företagets problem är i allt väsentligt hänförbart till utvecklingen i det geografiska området Amerika (Nord- och Latinamerika). Förlusten för det tredje kvartalet uppgick till 126 miljoner kronor, vilket var en försämring med 29 miljoner kronor jämfört med det tredje kvartalet år 2012.

Volymerna ökade i Amerika, justerat för valutakursförändringar var uppgången 20 procent, samt 16 procent i svensk valuta. Rörelsemarginalen försämrades dock från -4,9 till- 5,4 procent. Det står därmed klart att företaget inte lyckats få fart på lönsamheten. För en gångs skull skyller man inte på vädret, tvärtom uppger man att väderförhållandena varit bra för försäljningen under kvartalet.

Problemen är däremot att få till en effektiv produktion och försäljningsorganisation. Företaget uppger även att andelen lågmarginalprodukter varit större än normalt.

För regionen Europa, Asien samt Stillhavsområdet gick utvecklingen i motsatt riktning. Rörelseresultatet ökade med 21 procent till 289 miljoner kronor. Rörelsemarginalen ökade från 7,7 procent för det tredje kvartalet 2012 till 8,9 procent för årets tredje kvartal.

Det minsta affärsområdet Construction ökade omsättningen med 3 procent till 783 miljoner kronor. Röreseresultatet försämrades däremot med 3 miljoner kronor till 86 miljoner kronor.

Resultatet för affärsområdet är förvånansvärt svagt mot bakgrund av att Nordamerika uppvisar en ökad efterfrågan samtidigt som byggindustrin i Europa visar tecken på återhämtning.

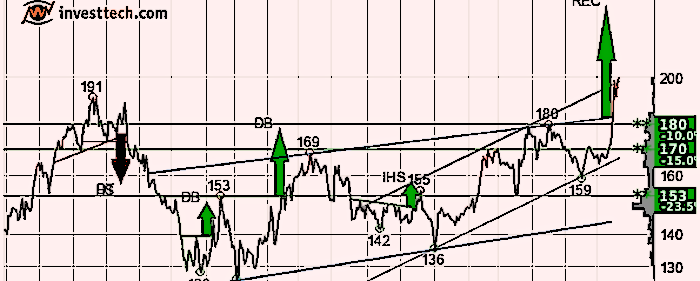

Enligt de prognoser som nu ligger i marknaden värderas Husqvarna till ett p/e-tal 19,8 för innevarande år samt 13,6 respektive 11,2 för åren 2014 samt 2015. Vi kan dock lämna nuvarande prognoser därhän, prognoserna kommer att justeras ner rejält.

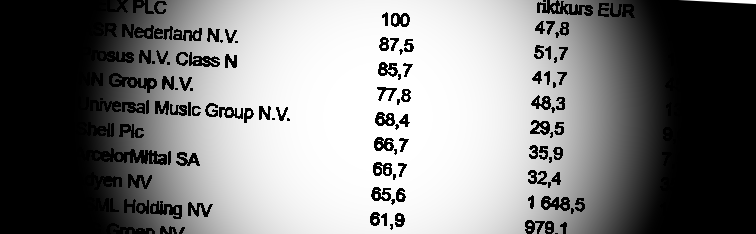

Jämfört med övriga konsumentproduktföretag hamnar Husqvarna bland de högst värderade. Enligt vår uppfattning bör styrelsen ta sig en allvarlig funderare på om den amerikanska verksamheten skall vara kvar eller avyttras. Min personliga uppfattning är det senare.

Vår rekommendation blir därmed enkel, stå utanför aktien till dess vi ser att företaget klarar av att vända den negativa utvecklingen på den amerikanska marknaden. Vår rekommendation blir därmed Sälj, det finns betydligt bättre aktier att lägga pengarna på.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| Husqvarna B | Sälj | 37,78 | - |