Billerudkorsnäs utgör sedan tidigare tillsammans med SCA våra favoriter inom den nordiska skogssektorn tack vare den stabila produktmixen de båda företagen har.

Synergierna och övriga kostnadsbesparingar löper på snabbare än vad som tidigare angetts, vilket till stor del förklarar Billerudkorsnäs överraskande starka resultat.

Det var en mycket nöjd vd Per Lindberg som presenterade resultatet för årets tredje kvartal. Försäljningen på 4 715 miljoner kronor var i och för sig 255 miljoner kronor lägre än vad analytikerna, enligt SME Direkt, förväntat sig.

De fasta kostnaderna och synergier hade dock utvecklats mer positivt än förväntat.

Rörelseresultatet inklusive extraordinära kostnader på 28 miljoner kronor uppgick till 303 miljoner kronor. Marknaden hade här förväntat sig ett resultat på 209 miljoner kronor inklusive extraordinära kostnader på 36,5 miljoner kronor.

Integrationsarbetet mellan Billerud och Korsnäs löper snabbare än förväntat. Under kvartalet realiserades synergier på 80 miljoner kronor, viket ger drygt 300 miljoner kronor i årstakt. Företaget har tidigare uppgett att de synergier på cirka 530 miljoner kronor i årstakt som identifierats skulle få full effekt från och med slutet av år 2015. Denna tidpunkt har nu ändrats till någon gång under nästa år.

Vd Per Lindberg ville inte svara på om synergierna i slutändan kommer att bli mer än 530 miljoner kronor, men med den takt kostnaderna nu kapas är det dock troligt att besparingarna i slutändan kommer att bli större.

Företagets tre divisioner uppvisade en blandad utveckling för kvartalet. Packaging Paper, det vill säga kraft- och säckpapper, uppvisade fallande försäljningsvolymer.

Priser och efterfrågan har varit stabila under kvartalet. Undantaget utgörs av vitt säckpapper där efterfrågan i framför allt Europa minskat produktionsvolymen.

Rörelseresultatet uppgick till -1 miljoner kronor, vilket var en försämring med 85 miljoner kronor för motsvarande period år 2012.

Försämringen är dock i sin helhet hänförbar till framför allt ett ovanligt långt underhållsstopp vid anläggningen i Skärblacka samt ett normalt underhållsstopp i Karlsborg. Totalt har dessa två stopp påverkat resultatet negativt med 188 miljoner kronor.

För innevarande kvartal spås efterfrågan och priser vara oförändrade, den något svaga efterfrågan på vitt säckpapper innebär dock att kapacitetsutnyttjande kommer att vara lägre än 100 procent.

Affärsområdet Consumer Board, vilket framför allt är vätskekartong, rapporterade ett rörelseresultat på 244 miljoner kronor. Resultatet innebar att divisionens redovisade rörelsemarginal hamnade på imponerande 14 procent för kvartalet.

Marknaden och prisutvecklingen kommer, enligt vd, att vara stabil för överskådlig tid för vätskekartong.

Nästa år investeras 220 miljoner kronor för att öka kapaciteten med 30 000 årston för PM 4 i Gävle.

På en fråga om hur lång avbetalningstid investeringen kommer att ha svarade vd Per Lindberg att återbetalningstiden är mycket kort, utan att precisera närmare. Han slog dock fast att investeringen kommer att vara mycket lönsam.

Även för Containerboard är marknaden stabil vad det gäller priser och volymer. Under kvartalet uppgick rörelseresultatet till 89 miljoner kronor sant rörelsemarginalen till 12 procent.

Jämfört med föregående år uppgick resultatförbättringen till 16 miljoner kronor. Framför allt har de fasta kostnaderna varit lägre samtidigt som valutaeffekterna inte varit lika negativa som år 2012.

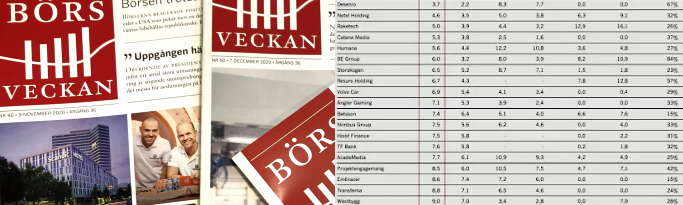

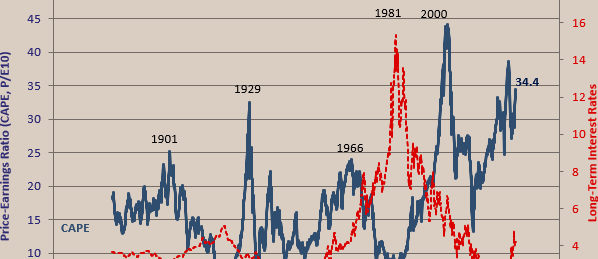

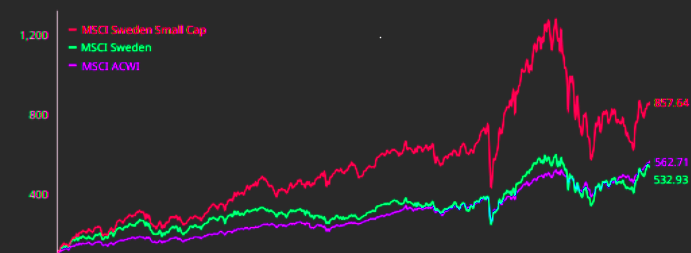

De prognoser som nu ligger i marknaden innebär att företaget värderas till ett p/e-tal på 23,1 för innevarande år samt 14,3 respektive 11,2 för år 2014 respektive 2015.

Bland de nordiska skogsföretagen hamnar företaget bland de lägst värderade.

Vi anser att detta är allt för njuggt. Prognoserna kommer sannolikt att justeras upp för de närmaste åren. Skälet är dels att synergierna slår igenom snabbare än förväntat, samtidigt som vi kommer att få se positiva resultateffekter från de planerade investeringarna.

Risken för negativa överraskningar är dessutom betydligt lägre än för de företag som är nischade mot massa och tryckpapper. För den typen av företag kommer vi med stor sannolikhet att även de kommande åren få se negativa överraskningar, inte minst då det gäller kostnader för att stänga kapacitet.

Det stabila kassaflödet innebär även att vi inte ser någon väsentlig risk med den nettoskuld på drygt 7,8 miljarder kronor som företaget för tillfället har.

Vi rekommenderar därmed Köp.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| Billerud | Köp | 72,75 | - |