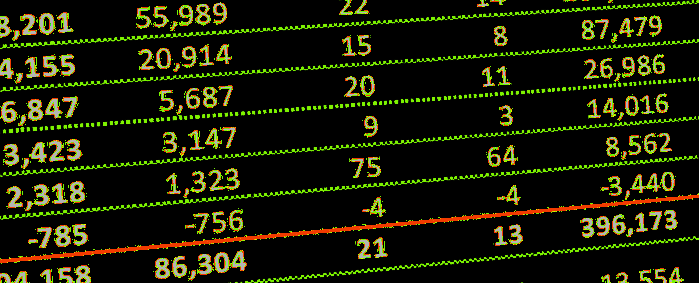

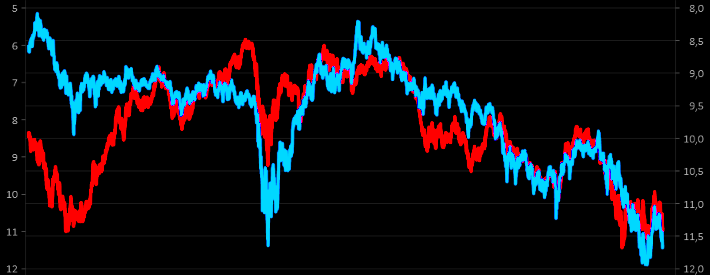

Kontanthanteringsföretaget Loomis, med nya vd:n Jan Dahlfors, presenterade ett resultat helt i linje med marknadens förväntningar för årets säsongsmässigt starka tredje kvartal. Försäljningen uppgick till 2 897 miljoner kronor, en ökning med 4 procent jämfört med föregående år.

Rörelseresultatet uppgick till 311 miljoner kronor, vilket var 4 miljoner kronor högre än aktiemarknadens snittprognos. Jämfört med föregående år ökade resultatet med drygt 12 procent.

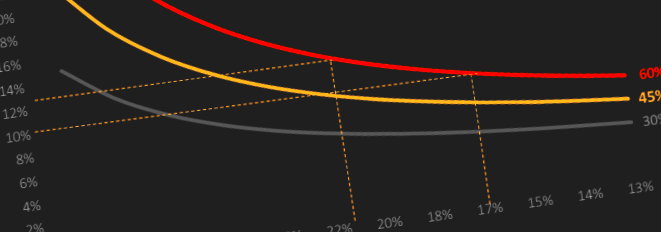

Rörelsemarginalen var 10,7 procent, en ökning med 0,9 procent jämfört med föregående år. För årets första nio månader landade rörelsemarginalen på 9,5 procent. Vd Jan Dahlfors var vid presentationen övertygad om att koncernens marginalmål på 10 procent under år 2014 kommer att infrias.

Ska man plocka ut en enskild siffra i rapporten som överraskade i positiv riktning så är det den organiska tillväxten som uppgick till 4 procent, vilket kan jämföras med en organisk nedgång med 2 procent för motsvarande kvartal år 2012.

Om vi dyker lite djupare i den siffran är det värt att notera följande: Den organiska tillväxten i Europa har drivits av vunna kontrakt, den organiska tillväxten hos befintliga kunder är negativ.

I Norge övertog Loomis all värdehantering i Norge från storbanken DNB. Ordervärdet uppges till mer än 100 miljoner norska kronor per år. Uppdraget trädde i kraft den första september i år, vilket bör innebära cirka 25 miljoner kronor i helårseffekt för år 2013.

Andra marknader som lyfts fram då det gäller vunna kontrakt är Turkiet samt inte minst i Sverige där företaget fått nya kunder till följd av konkurrenten Panaxias konkurs.

Den europeiska verksamheten svarade för närmare 65 procent av koncernens fakturering och närmare 80 procent av koncernens rörelseresultat på 311 miljoner kronor.

Rörelsemarginalen uppgick till imponerande 13,7 procent i europaverksamheten, vilket var en ökning med 1,6 procentenheter jämfört med motsvarande kvartal 2012.

Även verksamheten i USA noterade en organisk tillväxt på 4 procent, jämfört med en nedgång på 1 procent för det tredje kvartalet 2012.

Den organiska tillväxten på den amerikanska marknaden förklaras i allt väsentligt av ökade intäkter från kontanthanteringsverksamheten (CMS). Under kvartalet svarade CMS för 28 procent av intäkterna i USA, en ökning med tre procentenheter jämfört med det tredje kvartalet 2012.

Uppstartskostnader för nya CMS-kontrakt i USA medförde att rörelseresultatet minskade med 5 miljoner kronor till 87 miljoner.

Loomis har övertagit kontanthanteringen på fyra orter från en av USA:s största banker. Kontraktet började löpa från och med juni i år. Ordervärdet uppgår till 7 miljoner dollar per år, för innevarande år ger kontraktet 3 miljoner dollar i intäkter.

Loomis tidigare koncernchef, Lars Blecko, har nu tagit över ledarskapet för den amerikanska verksamheten. Vi räknar med att denna förändring innebär en ökad lönsamhet i befintlig verksamhet. Vi skulle inte heller bli förvånade om vi får se ett eller ett par förvärv i USA det kommande året.

När man tittar på värderingen av företaget är det viktigt att komma ihåg att en stor andel av verksamheten bedrivs på mogna marknader. Vi ser en nedgång i efterfrågan för befintliga kunder i Europa. Tillväxten måste därför komma från nya kontrakt och/eller förvärv.

På den amerikanska marknaden ligger fokus först och främst på att öka andelend CMS-tjänster. Ett ytterligare område för resultattillväxt är att vända resultattrenden för de enheter som idag är förlustbringande.

Företaget har i dag en nettoskuld på drygt 2,2 miljarder kronor. Målet är att relationen nettoskuld/EBITDA inte skall överstiga 2,5. Vid utgången av kvartalet uppgick denna relation till 1,2.

Kassaflödet uppgick till 637 miljoner kronor förårets första nio månader, det finns ingenting som talar emot att kassaflödet kommer även att vara starkt framöver. Sammantaget innebär det att företaget utan vidare har utrymme för att göra ett förvärv i miljardklassen.

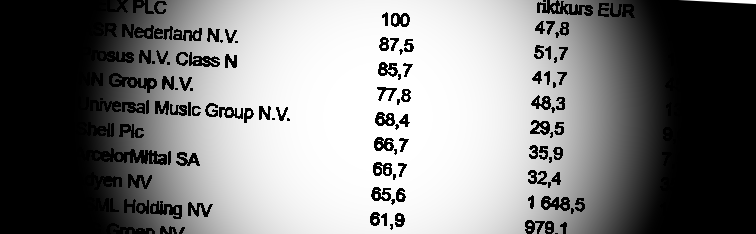

För de närmaste åren räknar marknaden, enligt SME Direkt, med en relativt måttlig resultatökning. På årets vinstprognos värderar marknaden bolaget till ett/e tal på 15,9, för nästa år 15,2 samt 14,5 för år 2015.

Företaget har som målsättning att dela ut mellan 40-60 procent av nettoresultatet till aktieägarna, vilket ger en direktavkastning på mellan 3,0 till 3,7 procent för de aktuella åren.

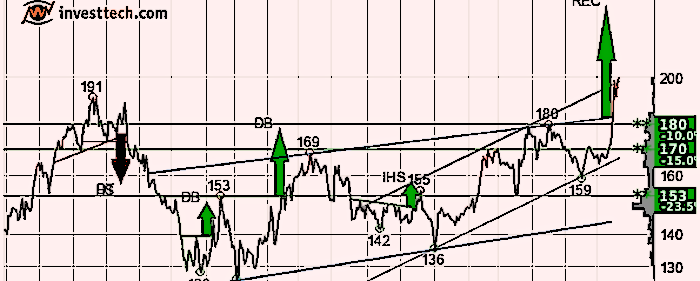

Värderingsmässigt sticker inte Loomis ut som billig jämfört med övriga serviceföretag på börsen. Efter en kursuppgång bara i år på drygt 50 procent anser vi att det mesta av omvärderingen redan har skett.

Vi sänker därmed vår rekommendation till Neutral. Det är dock på plats med en brasklapp, nya förvärv kan dock snabbt ändra på förutsättningarna.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| Loomis | Neutral | 163,00 | - |