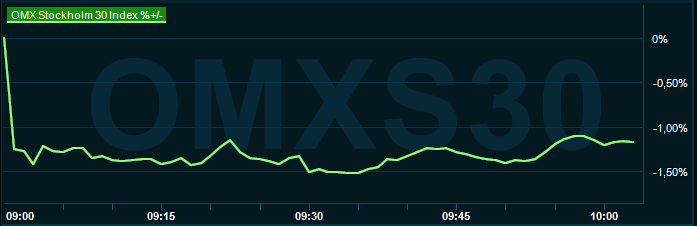

Halvårsrapporten i somras blev en riktig kalldusch från Björn Borg med fallande försäljning hos externa e-handlare, en valutapressad bruttomarginal och ett rejält fall i rörelsevinsten. Visserligen borde aktiemarknaden ha varit förvarnad efter ett pärlband av vinstvarningar från sporthandlare och e-handlare på försommaren, men fakta är fakta och kursen rasade med 22 procent på rapporten.

Inför fredagens Q3-rapport hade kursen visserligen hämtat sig något från bottennivåerna i september men stod ändå en bit under var den handlades efter förra rapporten.

Även i tredje kvartalet faller vinsten för Björn Borg men rapporten på fredagsmorgonen ger inte alls samma kallduschskänsla som senast och det finns en del intressanta ljuspunkter.

Om vi börjar med det positiva så är det starkt av Björn Borg, med vd Henrik Bunge, att kunna driva en ökning av den egna e-handelsförsäljningen med 28 procent i det här tuffa konsumtionsklimatet.

På pluskontot hamnar också en ökning i sportkollektionen med 21 procent. Att den här kategorin ökar är viktigt för att ge trovärdighet åt den långsiktiga ambitionen att röra sig ifrån att vara ett underklädesbolag till ett bredare sportvarumärke. Underkläder är alltjämt största området men har nu krupit ned till 52 procent av försäljningen, mot 58 procent för ett år sedan.

En annan kategori som går bra är väskor, medan skor och underkläder minskar.

Eftersom koncernens tillväxt alltjämt vilar tungt på grossistverksamheten och försäljningen via externa e-handlare som Zalando och Boozt, där intäkterna faller, så räcker dessvärre inte framgångarna i den egna e-handeln för att sätta ordentligt fart på totalen. Till skillnad mot i halvårsrapporten så ökar ändå den samlade nettoomsättningen något nu, upp 3,5 procent, vilket är ett fall framåt.

Lönsamheten tar däremot ett tydligt kliv nedåt och här straffas Björn Borg hårt av att bolaget köper in ungefär hälften av sina varor i dollar. Bruttomarginalen faller från 54,4 till 48,2 procent, men justerat för valuta skulle den varit marginellt högre än samma kvartal i fjol.

Rörelseresultatet faller också det rejält, från 52 till 31 miljoner kronor. Utöver valutan så finns här engångskostnader från ett incitamentsprogram som utlösts av den starka kursutvecklingen tidigare i år samt reserveringar för covid-stöd i Nederländerna som kan behöva betalas tillbaka. Utan dessa poster skulle resultatet ha ökat något.

Björn Borg liksom andra konsumtionsberoende bolag står tveklöst inför en utmanande vinter och ett 2023 där kunderna måste prioritera hårdare i sina inköp. Man bör därför ha dämpade förväntningar på tillväxten de närmaste kvartalen, även om innevarande julklappskvartal är en naturlig kalsongdrivare.

Samtidigt är det ett gott tecken att bolaget kan hålla uppe den underliggande rörelsemarginalen bra och rimligen avtar också de negativa effekterna från dollarn och högre fraktpriser successivt. Och den svaga försäljningen till externa e-handlare beror delvis på att de dragit ned på sina lager, vilket är en effekt som också bör klinga av.

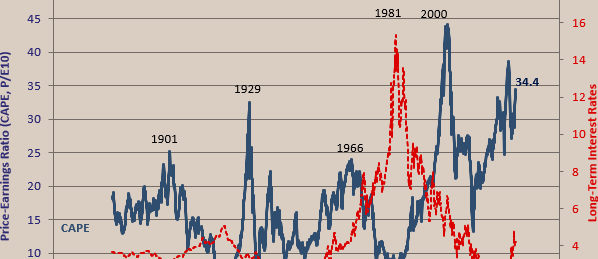

Vi tror därför att marginalen som faller tydligt i år kan hämta sig ganska bra nästa år och 2024 även med ganska blek tillväxt. På våra uppskattningar handlas aktien då till ett p/e-tal på 10 för nästa år och 9 året därpå.

| 2021A | 2022E | 2023E | 2024E | |

| Tot. intäkter, Mkr | 796 | 836 | 861 | 930 |

| Rörelsemarginal % | 13 | 9 | 11 | 12 |

| Vinst/aktie, sek | 3,4 | 2,3 | 2,8 | 3,4 |

| Utdelning/aktie, sek | 2,5 | 1,5 | 2,0 | 2,5 |

| P/e-tal | 12 | 10 | 9 | |

| Källa: Placera |

Vad gäller utdelningen så har Björn Borg ofta varit en aktie som hamnar högt i listan över bästa direktavkastare men särskilt stabil är inte utdelningshistoriken. De 2,50 kronor per aktie som delades ut i år skulle motsvara en direktavkastning på hela 9 procent men det ska man inte utgå ifrån att man får nästa år.

Balansräkningen är inte lika stark som tidigare och givet en fallande vinst och det osäkra makroklimatet är det rimligt att backa tillbaka till 1,50 kronor per aktie. Då handlar det istället om 5 procent. Helt okej det också.

När vi senast analyserade Björn Borg i juni satt vi med fingret på köpknappen men valde att avvakta i ljuset av de dåliga signalerna som kom från andra aktörer i branschen. Aktien är ned nästan 30 procent sedan dess och vi har också sänkt förväntningarna på vinsten och tillväxten.

Nu flyttar vi med viss tvekan fingret tillbaka till köpknappen. Med relativt konjunkturstabila underkläder som bas, tillväxt i sportklädeskategorin och avklingande motvind från valuta och fraktkostnader nästa år är det värt att chansa på ännu en comeback för Björn Borg.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| Björn Borg | Köp | 28,70 | - |

.png)