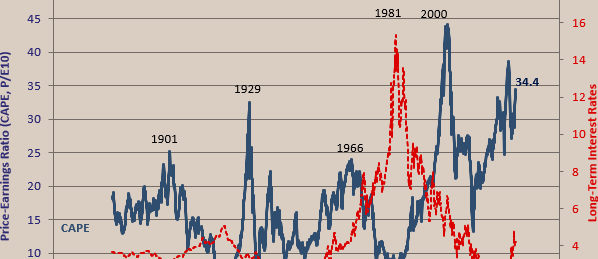

Senast Placera skrev om Engcon var i början på december. Redan då var värderingen i det högsta laget. Aktien värderas då till 34 gånger den förväntade vinsten för 2023. Sedan dess är aktien upp cirka 16 procent och aktien har nu nästan dubblerats sedan introduktionskursen på 46 kronor.

Engcon är en nischad aktör som tillverkar och säljer tiltrotatorer och andra redskap till grävmaskiner. En tiltrotator kan enkelt beskrivas som en handled på grävmaskinen som möjliggör för ett bredare användningsområde samtidigt som den möjliggör för ett mer effektivt och säkrare användning. Enligt Engcon kan en tiltrotator öka en grävmaskins kapacitet med 25 procent. Förutom tiltrotatorer tillverkar och säljer Engcon andra tillbehör till grävmaskiner som exempelvis snabbfästen och styr- och säkerhetssystem.

Aktien har varit en av favorit bland många av förvaltarna som gärna talat gott om bolaget. Det är inte bara fondförvaltare som gillar Engcon. Även investmentbolaget Svolder och Nordstjernan finns med högt upp i ägarlistorna. Största ägarna är fortfarande de två grundarna Stig och Monica Engström. Att aktien varit populär är inte särskilt förvånande, då bolaget är en klar marknadsledare med en stor tillväxtpotential utanför Norden.

Den viktiga frågan gällande Engcons framgång blir hur de lyckas penetrera marknaden utanför Norden. I Europa finns det mycket att göra då penetrationsgraden för tiltrotorer i länder som exempelvis Tyskland och Frankrike är fortfarande på låga procenttal. I Norden är penetrationsgraden istället 85 procent.

I rapporten för fjärde kvartalet rapporterades en nettoomsättning på 541 (370) miljoner kronor, vilket innebar en organisk tillväxt om 38 procent. Rörelseresultatet rapporterades till 121 miljoner (77) kronor, vilket innebar en förbättring om 57 procent jämfört med samma period förra året. Rörelsemarginalen på 22,4 (20,8) procent var något bättre än motsvarande kvartal i fjol. Den förbättrade marginalen förklaras av lyckade prishöjningar som fick full effekt under sista kvartalet.

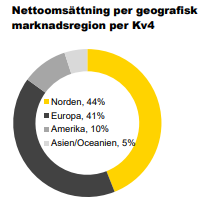

Majoriteten av försäljningen kommer från Norden och Europa. Den högsta omsättningstillväxten kom från Europa utanför Norden där omsättningen växte med 78 procent. Även USA växte kraftigt med 58 procent, dock från betydligt lägre nivåer.

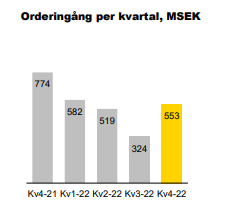

Den totala orderingången minskade med nästan 30 procent. På grund av långa leveranstider har kunderna under slutet av 2021 och början av 2022 tidigarelagt ordrar, vilket skapat en onormalt stor orderingång. Dock värt att notera att orderingången i den mogna marknaden Norden sjönk med 50 procent, samtidigt som orderingången i Europa utanför Norden sjönk med 30 procent. I Americas rapporterades en bra tillväxt i orderingången med en tillväxt, från 39 miljoner kronor i fjärde kvartalet 2021, till 80 miljoner i fjärde kvartalet 2022.

Den minskade orderingången blir inte riktigt så dramatisk sett till helåret 2022 där alla regioner växer, förutom Norden.

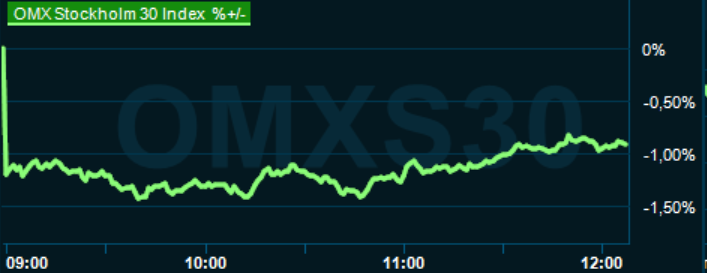

Trots uppgången inför rapport och en relativt hög värdering togs rapporten emot väl av börsen med en nedgång om ett par procent. Det får tolkas som att börsen ger ett gott betyg till Engcon som under sin korta sejour på börsen lyckats överträffa bolagets egna finansiella mål.

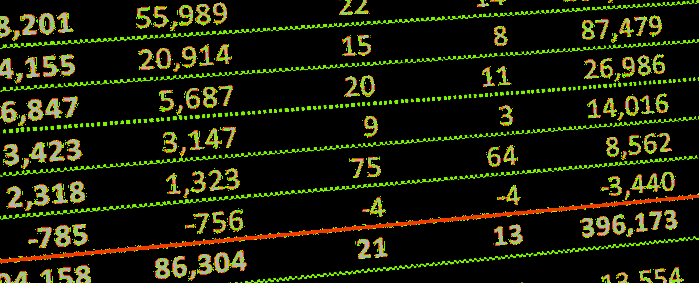

| 2022A | 2023E | 2024E | |

| Nettoomställning, MSEK | 1940 | 2150 | 2400 |

| Ebit, % | 21,4 | 21,7 | 22,9 |

| EPS, SEK | 2,01 | 2,25 | 2,7 |

| Källa: Årsrapporter, Marketscreener | |||

De fåtal analytiker som idag täcker Engcon förväntar sig att omsättningen och vinsten fortsätter att växa, dock lägre än den historiska takten. På innevarande år väntas vinsten landa på 2,25 kronor per aktie vilket innebär en vinsttillväxt om cirka 11 procent. Utifrån den förväntade vinsten värderas aktien nu på P/e 36. Även om Engcon är en klar marknadsledare med stora tillväxtmöjligheter får det anses vara en hög multipel sett till den förväntade vinsttillväxten.

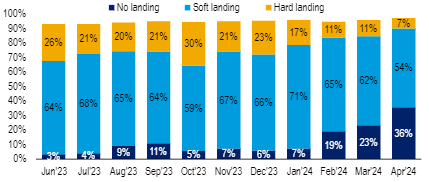

Att Engcon på helåret lyckats öka orderingången i samtliga regioner utanför Norden får ses som ett styrketecken då tillväxten hänger på utlandsexpansionen. Norden står dock fortfarande för en stor del av omsättningen och det blir därför viktigt att följa utvecklingen av orderingången för både Norden och Europa kommande kvartal. Med en risk för vikande konjunktur är det svårt att tro att Engcon kan fortsätta med de tidigare prishöjningar som gett bra genomslag på marginalerna.

Som klar marknadsledare med bra tillväxtförutsättningar är det svårt att tro att Engcon kommer värderas på låga vinstmultiplar. Vi tycker dock fortfarande att värderingen är något ansträngd och väljer fortsatt att avvakta.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| engcon B | Neutral | 79,70 | - |