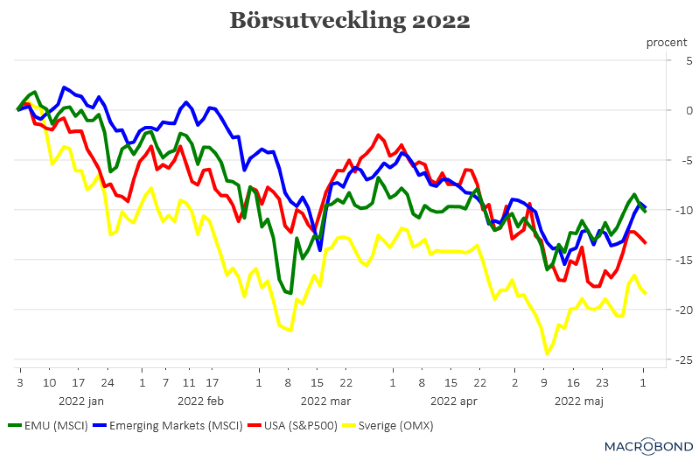

Efter en stökig resa så slutade den svenska börsen ner med en knapp procent under maj. Under inledningen av månaden såg det dock ut att bli en betydligt värre utveckling när börsen var ner med runt 9 procent. Så det är ändå med viss lättnade som vi konstaterar att den svenska börsen återhämtade sig rejält under senare delen av månaden. Ett liknanden förlopp kan konstateras på den amerikanska börsen. Liksom på de flesta börser i Europa.

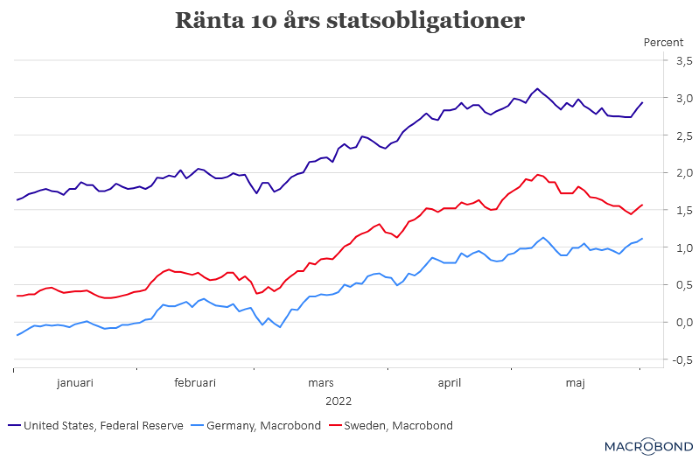

Börsutvecklingen sammanfaller dessutom rätt väl med vad som skett på räntemarknaden - fast tvärtom. I inledningen av månaden steg de långa marknadsräntorna kraftigt och den viktiga amerikanska tioårsräntan var uppe och nosade på 3,2 procent. En ränteuppgång som drevs på av hög inflation och stigande förväntningar på att den amerikanska centralbankens skulle gå fram med rejäla räntehöjningar. När ränterädslan var som högst räknande marknaden med att den amerikanska styrräntan skulle ligga runt 2,75 procent redan i slutet av det här året.

Sedan dess har både de långa marknadsräntorna krupit ner en bit samtidigt som marknadsaktörerna skruvat ner förväntningarna på hur många räntehöjningar som Federal Reserve ska orka/kunna levererar under det här året. Fortfarande är dock signalerna från den amerikanska centralbanken att det ska komma räntehöjningar på 0,50 procentenheter på mötena i mitten av juni och i slutet av juli.

Även ECB och Riksbanken väntas levererar räntehöjningar under sommaren. För ECB:s del i så fall den första räntehöjningen på mer än tio år. Sannolikheten för en ECB-höjningen fick dessutom extra fart när inflationssiffrorna för maj publicerades. KPI-inflationen landade på rekordhöga 8,1 procent och kärninflationen steg till 3,8 procent. Inflationsutfallen var en mindre chock för marknaden. Även om man kan tycka att vi borde ha vant oss vid överraskande höga inflationsutfall vid det här laget.

Inflationsuppgången i EMU-området fick investerarna att åter dra örnen åt sig. Globala marknadsräntor började åter röra sig uppåt och börser tappade. Så mot den här bakgrunden sätter vi inflationen i centrum för den fortsatta börsresan. Av två huvudsakliga skäl.

Det första är att fortsatt hög inflation kommer att tvinga fram räntehöjningar, och parat med att flera centralbanker dessutom ska dra ner på de massiva obligationsportföljer (Quantitative tightening eller QT) riskerar de långa marknadsräntorna ytterligare press uppåt.

Det andra skälet är att fortsatt hög inflation riskerar att dämpa konjunkturutvecklingen på ett mer påtagligt sätt framöver. Visserligen fortsätter industrin att utvecklas relativt väl på de flesta håll samtidigt som det finns små tecken på att leveransproblemen börjar lätta men hushållen börjar känna av pressen från kraftigt stigande priser och högre räntor. Det finns också tidiga tecken på att tjänstesektorn börjar känna av de negativa inflationseffekterna.

Men mest nervösa är vi för att hushållen ska tvingas börja strama åt och det finns exempelvis allt tydligare tecken på att bostadsmarknaden börjat vackla i bland annat Sverige och USA. Visserligen har hushållen hittills hållit uppe konsumtionen på en hygglig nivå och arbetsmarknaden är fortsatt stark men baksidan av det myntet är att det samtidigt gör centralbankerna allt mer övertygade om behovet av åtstramningar. Det är en delikat balansgång för centralbanker världen över att få till en mjuklandning av ekonomin och vi på Placera, liksom många på marknaden, ställer oss tveksamma till om man kommer att lyckas.

En liten paradox i sammanhanget är dessutom att konjunkturdata som trots allt lyckas överraska positivt inte tas emot med några glädjeskutt på marknaden eftersom det samtidigt ökar risken för fortsatt hög inflation och tuffare penningpolitiska åtstramningar.

I närtid blir sannolikt den amerikanska inflationssiffran för maj som publiceras den 10 juni och det amerikanska räntebeskedet den 15 juni i högsta grad avgörande för börsutvecklingen- Förhoppningen är att de amerikanska inflationssiffrorna ska visa på en mer tydlig dämpning i maj och att den amerikanska centralbanken inte tar i så de spricker när de högst sannolikt höjer räntan och samtidigt ska ge klara besked om i vilken takt obligationsportföljen på närmare 9 biljoner dollar ska bantas. Det ska dock tilläggas att man på marknaden redan tagit rejäl höjd för beska besked från Federal Reserve och blir det inte värre än vad marknaden räknar med kan det bli ett litet lättnadsrally. Ett inte ovanligt handelsmönster på börsen i samband med tunga, penningpolitiska besked men inget som vi i nuläget törs räkna med.

På lite längre sikt är det ändå konjunkturutvecklingen som kommer att styra mycket av börshumöret. Vi på Placera ser en närmast oundviklig konjunktursvacka framför oss. Hur djup den svackan blir står än så länge skrivet i stjärnorna men de flesta prognosmakare fortsätter att skruva ner sina globala tillväxtprognoser. Att konjunkturoron sannolikt kommer att tillta ytterligare talar för en fortsatt turbulent börsresa under sommaren.

Två möjliga positiva triggers är om den kinesiska ekonomin tar betydligt bättre fart nu när det börjar lättas på covid-restriktionerna och om det sker någon storts framsteg när det gäller fredsförhandlingar mellan Ryssland och Ukraina. Det lär dock inte synas så mycket av detta i närtid, även om hoppet är det sista som överger en.

Vi på Placera fortsätter att ha en försiktig inställning till börsen. Mycket av de negativa framtidsscenarierna har sannolikt redan prisats in vid dagens kurser men risken för nya börsnedgångar är ändå stor.