Att Viking Line avyttrade sitt fartyg Rosella i december ifjol och gjorde en bokföringsmässig vinst om 8,6 miljoner euro visade tydligt att övervärden finns bland rederibolagen. Ett annat exempel är rederiet Gotlandsbolaget som under 2022 avvecklat sin tankverksamhet och därmed sålt de tidigare fyra helägda produkttankfartygen. Detta gav en bokföringsmässig vinst om drygt 500 Mkr.

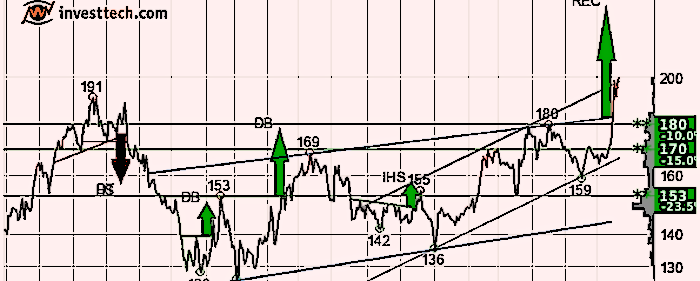

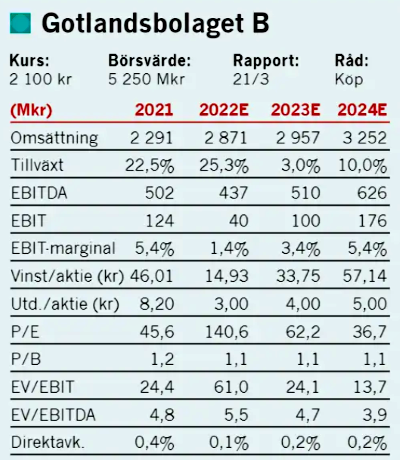

Just Gotlandbolaget noterades den 7 december på First North Growth Market och bolaget har två aktieslag, A och B. A-aktien handlas ungefär 25 kr under B-aktien men B-aktien ser ut att vara mest likvid. Båda står dock över 2000 kr vilket inte är att betrakta som aktieägarvänligt.

Kritiserad monopolist

Bolaget är dessutom omdebatterat där en lång period av monopolsituation utlöst en hätsk diskussion kring höga biljettpriser för boende på Gotland liksom för turister som åker till ön. Samtidigt vilar hela affärsmodellen på statlig upphandling utifrån en 10-årsperiod, även om försök pågår med expansion till kontinenten genom Hansa Destinations för godstransporter.

Den här texten publicerades i tidningen Börsveckan i nummer 4 den 23 jan

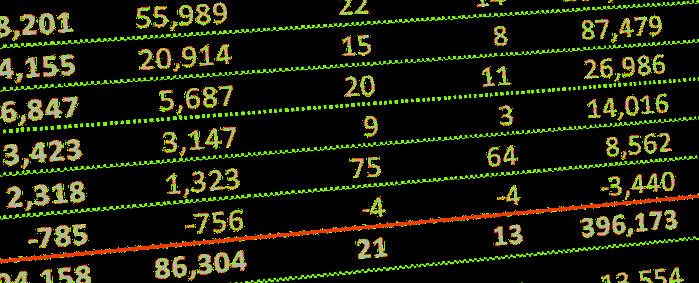

Som andra rederier har bolaget plågats av höga bränslepriser det senaste året och delårsrapporten som släpptes i november borde inte varit någon större överraskning. Omsättningen ökade visserligen med 21 procent till 1,1 Mdkr under Q3 mot bakgrund av bl.a. ett ökande resande efter lättade restriktioner, högre snittpriser samt nya intäkter från Hansa Destinations. Men rörelseresultatet, justerat för realisationsresultat, backade trots det med 25 procent till 182 Mkr, motsvarande en rörelsemarginal om 15,9 procent (25,7). Detta p.g.a. högre bränslepriser men också uppbyggnadskostnader för Hansa Destinations genom nyetablerad linje mellan Nynäshamn och norra Tyskland. För de första tre kvartalen i sin helhet var samma siffra 1,4 procent (10,8). Värt att notera här i övrigt är att den finansiella utvecklingen är säsongsdriven.

Gotlandsbolaget har på senare tid fått uppmärksamhet för överavskrivningar och i bolagsbeskrivningen, inför noteringen i december, anges att detta sker i skatteplaneringssyfte. Detta är så klart en besvärande uppgift givet att bolaget, åt statens vägnar, som enda aktör tillhandahåller transport till och från fastlandet. Detta kan helt klart bli negativt när bolaget åter ska vara med i upphandling för perioden efter 2027 när nuvarande avtal löper ut.

I hög grad är detta ett enproduktsbolag i så motto att nästan hela omsättningen kommer direkt eller indirekt av eller genom Gotlandsresande. Under 2022 lanserades som sagt Hansa Destinations för att diversifiera sig med nyetablerad linje mot kontinenten, vilket kan ge bättre volympotential än Gotland i ett längre perspektiv. Men denna satsning har än så länge inte gett någon utdelning då höga bränslepriser påverkat verksamheten negativt.

Ledningen är emellertid optimistisk att man även utan en upphandling kan konkurrera kommersiellt med annan aktör för Gotlandstrafiken, och den långa historiken med trafik sedan år 1865 (med undantag för åren 1988-1997 då trafiken drevs av Nordström & Thulin) är en uppenbar fördel i konkurrensen med det operativa kunnande som finns. Gotlandstrafiken har historiskt inte varit någon tillväxtraket, men under de senaste decennierna från 1990 har antalet passagerare avseende båt och flyg växt årligen med cirka 2-3 procent

- enligt statistik från Destination Gotland samt Swedavia/Luftfartsverket. Även under svagare ekonomiska tider såsom 2008-2009 så gick inte trafiken ned i någon stor utsträckning, utan under lång tid har resandet varit stabilt.

Gigantisk kassa

Både utifrån balansräkning och resultaträkning sticker Gotlandsbolaget ut mot t.ex. Viking Line. Med en nettokassa vid utgången av Q3 om 2,8 Mdkr, där vi inkluderat reavinsten vid försäljning av produkttankers om 500 Mkr efter rapporten, och överavskrivningar kontra Viking Line, i förhållande till omsättningen, får Gotlandsbolaget anses vara konservativt skött med en riskbuffert i att man har få rutter.

Under 2020 och 2021 låg Viking Lines avskrivningar på 13,1 respektive 7,6 procent av årsomsättningen. Samma siffra för Gotlandsbolaget är 20,7 respektive 16,5 procent med förklaringen att Gotlandsbolaget skriver av sina fartyg på bara 10 år. Förklaringen anges som sagt vara skatteplanering, men att avtalsperioden i upphandlingen endast är 10 år liksom att fartygen är specialanpassade för Gotlandstrafiken är andra aspekter att beakta. Det senare kan alltså tänkas påverkas andrahandsvärdena negativt för t.ex. försäljning till rederier med verksamhet i Medelhavet som kräver andra fartygsutformningar. Då behöver värdena justeras för eventuell ombyggnation.

Den här texten publicerades i tidningen Börsveckan i nummer 4 den 23 jan

I övrigt påverkas värdena av den snabba teknikomställningen som pågår vad gäller drift och CO2-reducering där utsläppen ska ned till noll i ett långsiktigt perspektiv. Här har Gotlandsbolaget satsat stort på vätgasdrift och i framtiden katamaraner, men huruvida det står sig i den framtida konkurrensen är en osäkerhet.

Att värdera bolaget efter rörelseförmåga är ganska trubbigt då enskilda kvartal och år kan svänga kraftigt baserat på exempelvis bränslepriser. Därtill är även personalkostnader en större rörelsepost. Även med biljettprishöjningar under 2022 så har inte heller det neutraliserat den stigande kostnadsbilden.

Fokus på balansräkningen

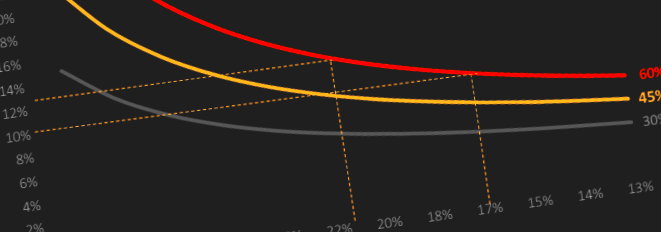

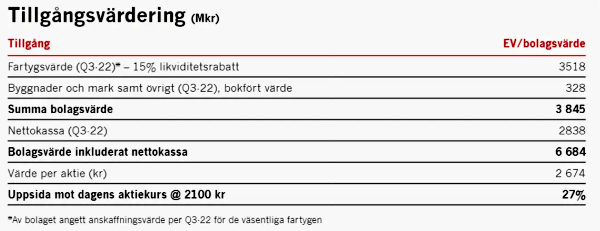

I och med ovan har vi därav valt att värdera Gotlandsbolaget utifrån balansräkningen - också med hänsyn till överavskrivningar i resultaträkningen. Bolaget uppger både anskaffningsvärden och bokförda värden för väsentliga fartyg per Q3 - där ickeväsentliga fartyg berör sådana som är på väg att avyttras. För de väsentliga fartygen låg anskaffningsvärdet och det bokförda värdet på 4,1 respektive 1,8 Mdkr vid utgången av det senaste kvartalet. Det är en relativt stor skillnad anser vi.

Inkluderat en 15-procentig likviditetsrabatt (runt 10-20 procent) mot anskaffningsvärdet för fartygen, liksom bokfört värde för övriga anläggningstillgångar, ger det oss en uppsida kring 25 procent. Vi har då också inkluderat nettokassan om 2,8 Mdkr per Q3, där vi justerat för de senaste fartygsförsäljningarna. Likviditetsrabatten som vi antagit kan diskuteras. Vi anser att man för ett bunkerrederi, såsom i Concordias fall, kan anta en rabatt om 20 procent men för Gotlandsbolagets flotta bör en större andrahandsmarknad finnas med ett stort fokus på passagerartrafik.

Också fastigheter och mark, som vi tagit upp till bokfört värde, kan ha ett större marknadsvärde. Men dessa värden kan också påverkas framöver av den förändrade räntemiljön, vilket gör att man troligen ska vara försiktig här.

Avskrivningar tynger resultatet

Allt sammantaget framstår finanserna i Gotlandsbolaget som mycket sunda. Men skatteplaneringen, genom överavskrivningar, betraktar vi som en risk vid kommande upphandling för perioden efter 2027, liksom fortgående diskussioner om höga biljettpriser. Att bolaget inte äger sin kontroll, utan sitter i händerna på utomstående, gör att man kan tycka att en väsentlig rabatt är befogad. Och det får man nu också. Ev/ebitda (före de stora avskrivningarna) är cirka 5x för innevarande år. Går vi ner till ebit så blir multipeln höga 24x. Skulle man normalisera avskrivningstakten så faller multipeln ner under 10x.

Gotlandsbolaget är ett speciellt bolag och likviditeten är dålig. Men för den som tror på en fortsatt strid ström av turister till Gotland de kommande åren och vågar ta bet på att det finns dolda tillgångar i balansräkningen, så kan aktien vara värt ett chansköp.

.png)