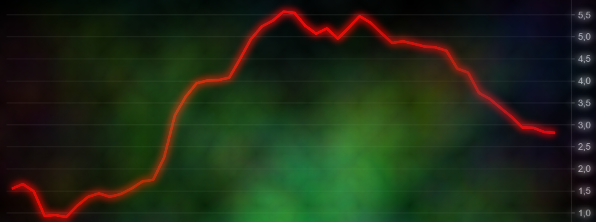

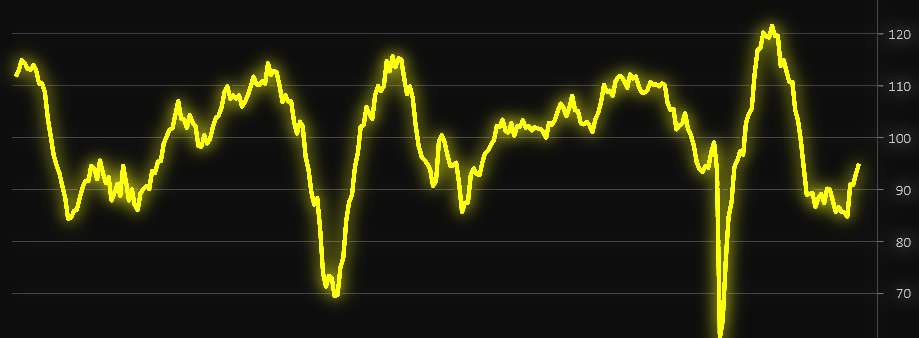

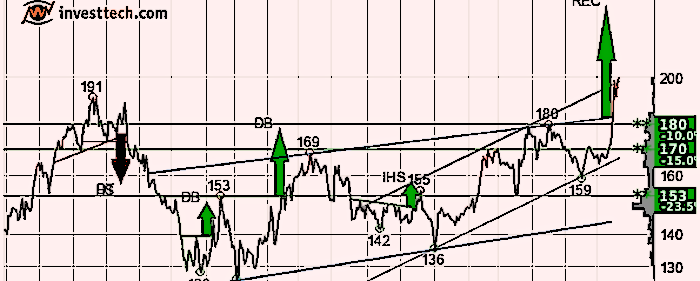

Aktiemarknaden tycks ha svårt att bestämma sig för vad de tycker om Securitas efter det stora förvärvet av Stanley Security. Ett högt pris på måltavlan, en utdragen tillståndsprocess och ett radikalt förändrat ränteläge bidrog till att trycka ned aktien ordentligt under större delen av 2022.

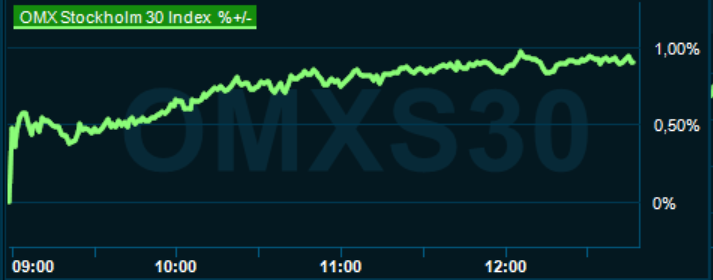

Med affären i hamn i somras och ett mer optimistiskt börsklimat under vintern har aktien sedan återhämtat sig ordentligt, för att på nytt gå lite trögare under första delen av 2023. Inför kvartalsrapporten som kom på onsdagen hade aktien stigit med 2 procent från årsskiftet vilket är klart sämre än börsen som helhet.

Lite grovhugget är det tre faktorer som avgör riktningen för Securitas aktie framöver.

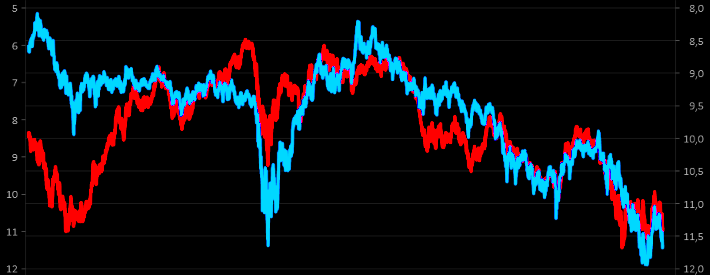

Den första faktorn är hur väl förvärvet av Stanley Security, som ska lyfta teknikhöjden i koncernen, faller ut och den andra är hur bra man lyckas balansera kostnadsökningar med egna prishöjningar. Båda dessa faktorer är avgörande för om färden från en historisk marginalnivå kring 5-6 procent upp till målet om 8 procent 2025 ska lyckas.

Vad gäller Stanley-integreringen visade onsdagens kvartalsrapport att nyförvärvet fortsätter bidra till marginalförbättringar. Koncernens rörelsemarginal (ebita) på 5,8 procent i första kvartalet innebar en ökning från 5,1 procent samma kvartal i fjol och utfallet prickade analytikernas förhandstips.

En plump i marginalprotokollet var dock att Europa går mer eller mindre sidledes och här pekar Securitas bland annat på uppstartskostnader samt att arbetskraftsbrist inom bevakningsverksamheten trycker upp kostnaderna. Ett åtgärdsbatteri är sjösatt för att successivt hantera motvinden.

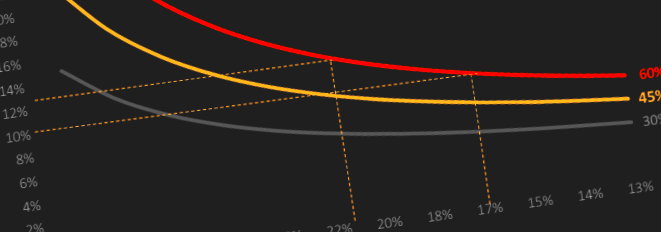

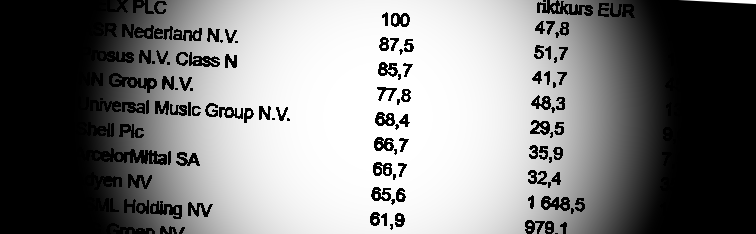

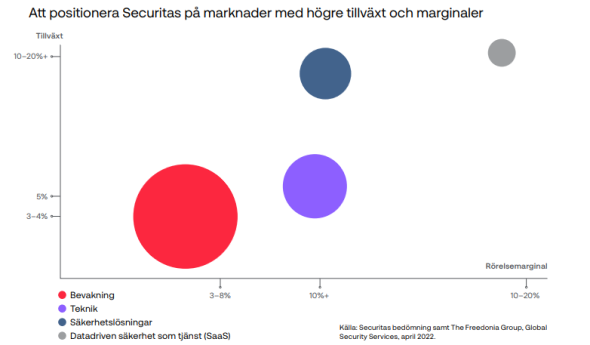

Försäljningen av teknik- och säkerhetslösningar ligger samtidigt stabilt på 32 procent av hela koncernens försäljning och vad bolagets stora omställning handlar om i praktiken är att förskjuta intäktsbasen från traditionella bevakningsuppdrag, med lägre tillväxt och lönsamhet, till tjänster med högre teknikinnehåll som är mer lönsamma och snabbväxande. Att jobba mindre i den röda bollen och mer i de andra färgbollarna i diagrammet nedan.

På den andra stora frågan, balanseringen av ökade kostnader med prishöjningar, hade Securitas någorlunda lugnande besked. Prisökningarna har varit i linje med lönekostnadsökningarna under kvartalet, enligt vd Magnus Ahlqvist.

Prishöjningarna syns också i den ovanligt höga organiska tillväxttakten som Securitas visar upp. För koncernen som helhet ökade försäljningen med 12 procent organiskt i första kvartalet, mot väntade 8 procent, och totalt ökade intäkterna med 32 procent där Stanley-köpet är en viktig förklaring.

Att Securitas ska nå sitt marginalmål på 8 procent i närtid var inget som analytikerna räknade med inför rapporten och prognoserna lär inte ändras särskilt mycket efteråt. En stegvis förbättring ligger därmed i korten, men bara upp till knappt 7 procent 2025

Här finns med andra ord potential för positiva överraskningar om bolaget kan leverera vad man har föresatt sig att göra. Inte minst som det finns en långsiktig ambition om att nå tvåsiffriga marginaler.

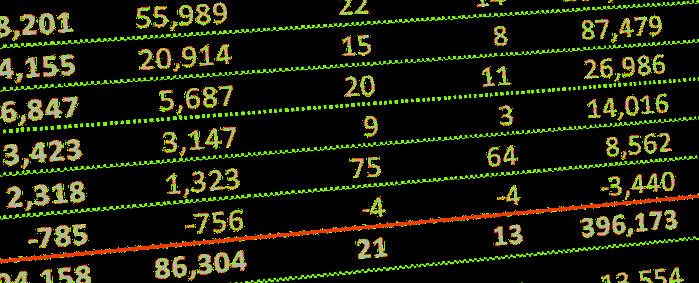

| 2021A | 2022A | 2023E | 2024E | 2025E | |

| Omsättning, Mkr | 107700 | 133237 | 153208 | 158431 | 164028 |

| Ebita, Mkr | 5978 | 8033 | 9796 | 10504 | 11141 |

| Rörelsemarginal | 5,6% | 6,0% | 6,4% | 6,6% | 6,8% |

| Vinst/aktie, sek | 7,1 | 9,2 | 7,8 | 10,1 | 11,3 |

| Utdelning/aktie, sek | 3,7 | 3,5 | 3,8 | 4,4 | 5,0 |

| Källa: Infront |

Samtidigt som rörelsevinsten rör sig uppåt tillhör Securitas de högbelånade bolag som nu känner av ränteökningarna ordentligt, vilket leder oss till den tredje stora faktorn: skuldsättningen.

En nettoskuld på 41 miljarder kronor kostar att hålla sig med och finansnettot går från minus 95 miljoner till minus 428 miljoner vilket tär på vinsten längre ned i resultaträkningen. Tillsammans med förvärvsrelaterade avskrivningar, engångskostnader och ett ökat antal aktier efter nyemissionen i höstas förklarar det varför vinsten per aktie tillfälligt minskar i år, trots den högre rörelsevinsten.

I det här ränteläget är det extra angeläget att Securitas tar ned sin skuldnivå ganska snabbt. Målet är att nettoskulden i relation till EBITDA-resultatet ska ned under 3,0 och i kvartalet kryper den bara långsamt ned från 3,7 vid årsskiftet till 3,6. Med säsongsmässigt bättre kvartal för kassaflödet i antågande bör amorteringstakten öka successivt under året.

Den alltjämt höga skuldsättningen och risken för ihållande motvind i Europa till trots så tycker vi att värderingen är väl försiktig i relation till Securitas marginalambitioner. P/e-talet på årets vinst ligger kring 11 och nästa år faller det till under 9. EV/Ebita-multipeln, där man tar hänsyn till skuldsättningen, ligger strax över 8 i år.

I takt med att skulden jobbas ned och i takt med att Securitas växer i mer lönsamma tekniksegment finns ett attraktivt utrymme för att värderas upp. Det kan ta sin tid. Åtgärderna i Europa behöver bita och skuldsaneringen ha sin gång, men nedsidan i aktien är ändå relativt begränsad i våra ögon och vi tror det är väl värt att vänta.

Vi håller fast vid att Securitas är långsiktigt köpvärd.

| Värdepapper | Råd från Placera | Kurs vid publicering | Sedan publicering |

|---|---|---|---|

| Securitas B | Köp | 87,00 | - |

.png)