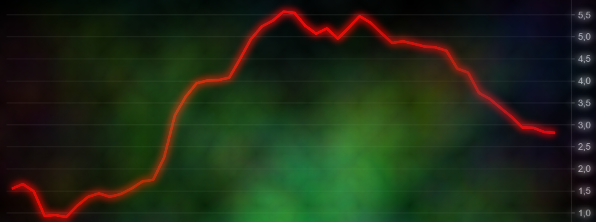

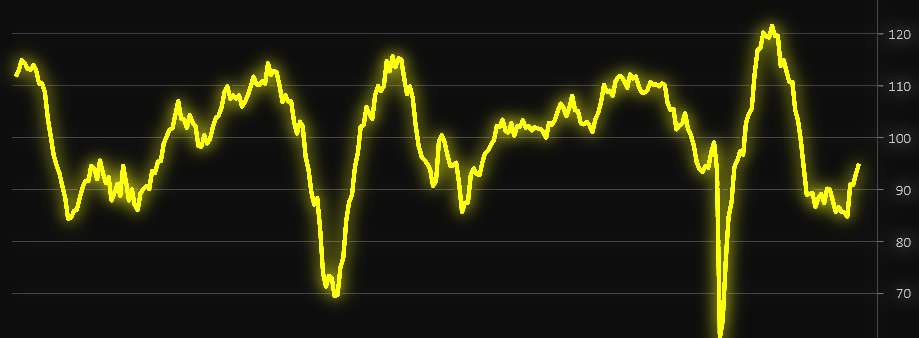

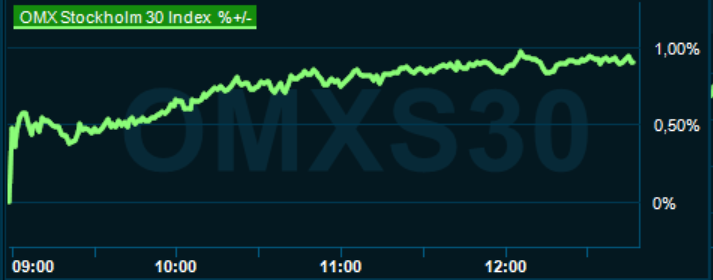

Vi har nu ytterligare en mycket stark börsmånad bakom oss. I november steg den svenska börsen med 7,2 procent. Börsuppgångarna var dessutom ett globalt fenomen då S&P500 var upp med 5,6 procent, Stoxx600 med 8,1 procent och MSCI Emerging Markets med hela 10,9 procent.

.png)

Visserligen är 2022 fortfarande ett förskräckligt börsår, inte minst i Sverige, men det kan inte längre betecknas som den katastrof den var på väg att utvecklas till. Att börserna i Europa, givet de mycket tuffa förutsättningarna, bara tappat runt 8 procent hittills under året måste snarast betraktas som lite av ett styrkebesked.

Att det skett en så stor omsvängning i börshumöret under hösten tycker vi på Placera ändå är lite överraskande. I alla fall givet tuffa förutsättningarna i form av konjunkturpilar som fortsätter att peka ner, en inflation som i stora delar av världen är skyhög och centralbanker som fortsätter att strama åt. Samtidigt upplever världen en energikris som går att jämför med oljekriserna under 1970-talet. Enligt OECD:s beräkningar lägger världen i dagsläget lika stor andel av BNP på energikostnader som under dessa år. Två kriser som följdes av några riktig magra tillväxtår för världsekonomin.

Och lägg till detta ett fullskaligt krig i Europa.

Så de grundläggande förutsättningarna har knappast talat i favör för ett ökat risktagande. Men det finns förstås en del som kan förklara att riskaptiten numera återvänt.

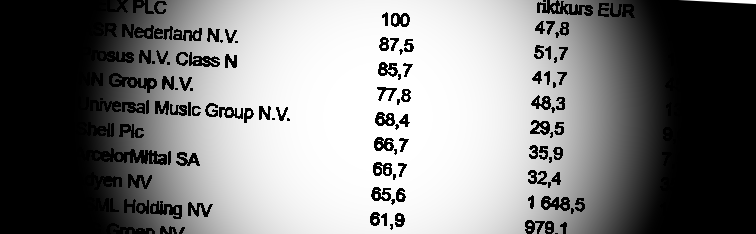

En grundläggande faktor är en hygglig rapportperiod där många företag visat sig kunna hantera svåra förutsättningar och hålla uppe vinstnivåerna. Värdebolag har dessutom varit i ropet i stort sett under hela det här året. Vilket syns tydligare nu när även tillväxtbolagen är på uppgång. Värderingarna hade dessutom kommit ner rejält inför rapportfloden och hoppet har växt kring att företagen ska kunna generera hyggliga vinster även under kommande år.

Ett ytterligare skäl till ökad riskvilja är att centralbankerna, efter de aggressiva räntehöjningarna som genomförts, nu börjat anslå en något mer försonlig ton och flaggat för att storleken på räntehöjningarna skulle kunna bli något mindre framöver. Inte minst att Fed-chefen Jerome Powell, i viss uträckning, bekräftat den bilden fick börserna att rusa mot slutet av november och inledningen av december.

Nu finns också tecken på att den globala inflationstoppen snart kan vara passerad. I USA har inflationen sjunkit fyra månader i rad och även i EMU-området fick vi se en första nedgång när de preliminära inflationssiffrorna för november publicerades. Det lättar förstås på trycket mot centralbankerna.

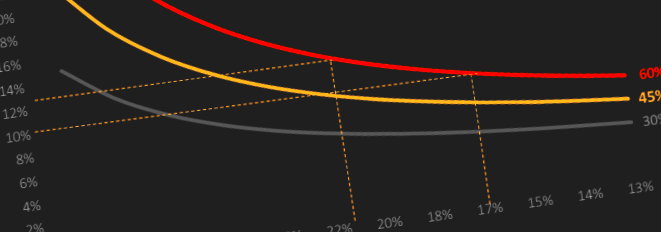

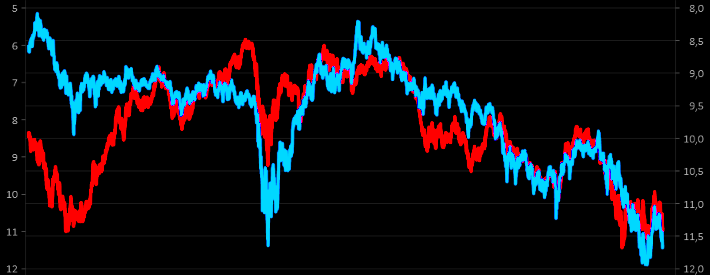

Att de långa marknadsräntorna rört sig nedåt har också i högsta grad bidragit till att investerarna repat mod. Den viktiga amerikanska tioårsräntan har gått från 4,3 procent för bara några veckor sedan till att nu ligga kring 3,5 procent. Sjunkande amerikanska marknadsräntor drar dessutom, närmast per automatik, med sig även svenska och europeiska räntor. Finansieringsbördan för många företag lättar och lägre räntor gör det dessutom fördelaktigt att räkna hem en högre värdering.

Så långt är även vi på Placera med på de möjliga förklaringsmodellerna bakom börslyftet. Samtidigt måste vi konstatera att det finns en betydande risk att marknaden övertolkat de positiva signalerna.

Inflationen är fortsatt smärtsamt hög och inflationsbekämpningen torde fortfarande ligga allra högst på centralbankernas agendor. Federal Reserve lämnar sitt räntebesked den 14 december och ECB kommer dagen efter. I nuläget lutar det åt räntehöjningar på 0,50 procentenheter i bägge fallen. På marknaden har man dessutom skruvat ner förväntningarna på räntehöjningar under 2023 rejält. Så vad bankerna säger om räntesättningen framöver lär betyda en hel del för marknadshumöret. Kommer centralbankerna verkligen att vara tillräcklig mjuka för att hålla investerarkollektivet på gott humör? Vi får se.

Hoppet om en mjuklandning av den globala ekonomin i allmänhet och den amerikanska ekonomin i synnerhet är dessutom huvudscenariot i stora delar av analytikerkåren. På den frågan tycker vi på Placera att juryn fortfarande är ute.

Nu börjar signalerna om att hushållen börjar hålla hårdare i plånboken, alternativt inte har utrymme för lika mycket ”vanlig” konsumtion, att dugga allt tätare. Det slår dessutom hårt mot fastighetssektorn. Vår värsta farhåga är att vi bara sett början på nedgång i konsumtionen och i bostadssektorn. Såväl i Sverige som internationellt. Så risken är att konjunkturprognoserna kommer att behöva skruvas ner ytterligare.

En ytterligare risk är att den här energivintern ser ut att bli minst lika besvärlig som den förra. Visserligen är gaslagren i Europa välfyllda men prissättningen på terminsmarknaden pekar fortsatt mot rejält höga gas- och elpriser under kommande månader. Så här finns en risk för att många underskattar de mer långvarigt negativa effekterna på ekonomin.

Den positiva tolkningen av svaga makrosiffror är ändå att det är precis vad centralbankerna hoppas åstadkomma med sina räntehöjningar. Så på kort sikt kan svaga makrosiffror mycket väl ge riskaptiten en ytterligare boost. Då lite sämre makrosiffror dämpar ränterädslan. Det får dock inte bli alldeles för svaga siffror som rullas ut.

En stilla nåd att be om är dessutom att de lättnader som börjat synas i den kinesiska Covid-strategin verkligen blir en realitet. Då kan vi börja hoppas på att Kina återvänder som ett viktigt draglok för världsekonomin.

Så sammantaget är vår syn på Placera att det kanske gått lite väl fort i den här börsåterhämtningen. Det signaler som kommit, om än hoppingivande, har tolkats mycket positivt av marknaden. Risken för kortsiktiga bakslag har därmed också ökat.

.png)